宏觀:堅定信心,擁抱變局

2024年,全球宏觀主線可簡單歸納為“局地衝突不斷、貨幣政策轉向、經濟增長再平衡”,美國經濟總體呈“前低後高”態勢,並最終從“衰退將至”的質疑聲中走出,成功實現“軟著陸”,總的來看,1-3季度美國實際GDP環比折年率分別為1.6%、3.0%和2.8%,全年有望實現同比增長2.5%;國內經濟運行麵臨一些掣肘和挑戰,價格信號偏弱。居民消費意願偏低,財富效應和收入效應形成共同壓製。固定資產投資分化加大,製造業表現亮眼,地產市場繼續調整。出口保持較高增速,但進口有所放緩。

展望2025年,地緣政治衝突繼續演繹,貿易保護主義日益盛行。全球經濟維持低位運轉,總體增速與今年相當。通脹朝各大央行目標進一步回落,但過程取決於美國加征關稅的幅度以及各國的應對。流動性保持相對寬鬆,除日俄外西方主要經濟體降息節奏分化。

美國經濟將從軟著陸向弱複蘇切換。居民消費支出有望保持韌性,個人收入結構改善是有力支撐。投資端將小幅走弱,其中地產投資轉暖,非房投資承壓。財政支出將保持寬鬆,但扣除利息支出後對經濟的支撐將有所減弱。通脹降溫但過程反複,重點關注非住房核心服務通脹。此外,特朗普新政將是影響明年美國經濟的重要變量,係列政策的綜合效果是推高產出和通脹。

國內經濟有望在政策推動下加速複蘇。政策層麵,央行將維持支持性立場,並更加重視對財政政策的協調配合。財政將進一步加大支持力度,用途上平衡好“穩增長”和“防風險”之間的關係。在政策刺激下,消費端表現將有所改善,製造業投資有望保持較高增速,房地產市場將繼續調整,但調整幅度有望收窄。從節奏上看,年底的政治局會議、中央經濟工作會議以及明年的兩會都是政策出台的關鍵節點,政策合力效果或自二季度起陸續顯現。

大類資產方麵,隨著2025年中美政策周期從背離走向收斂,資本市場也將開始新一輪演繹。國內市場方麵,預計A股和中債將圍繞政策預期走向現實的過程展開,以兩會作為轉折點,明年行情可分為兩個階段,第一階段主要交易預期,第二階段主要交易現實。海外市場方麵,美股、美債和美元的走勢與特朗普政策的實施息息相關。美股最有潛力的下注方向仍是AI,美債和美元重點關注在特朗普政策擾動下的聯儲降息節奏。

落地到大宗商品上,有色、黑色和走勢預計分化。對於有色金屬行業,中美共同開啟寬鬆周期下基本麵或有改善,但國內外宏觀環境及政策的不確定性將對價格形成壓製,預計整體價格呈震蕩態勢。對於黑色金屬行業,需求端仍受國內地產調整拖累,供給端在節能降碳政策下持續優化,整體而言主要關注結構性機會。對於黃金,考慮到地緣政治衝突持續演繹,特朗普政策實施具有不確定性以及美國財政居高不下等風險因素,黃金仍是重要的配置基本盤。

(黎天元,李麗)

基本金屬需求景氣度

需求增速中樞有望抬升,但或尚難明顯突破

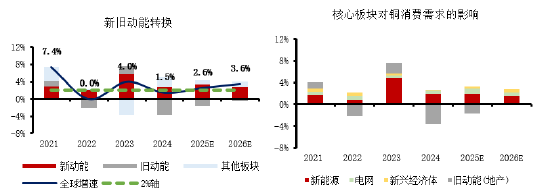

回顧2024年,有色金屬需求的主線仍貫穿於新舊動能轉換中,由於國內投資板塊拖累顯著導致實際增速低於潛在中樞(2%-3%):新能源雖增速放緩但仍持續增長,而在地產竣工惡化且基建未能有效對衝的背景下,以中國投資板塊為代表的傳統需求拖累嚴重(國內投資占全球比例超20%,板塊跌幅超20%),有色金屬實際需求不及潛在增速,存在超調的現象。此外,今年海外需求在利率反身性的影響下擺動較大,階段性改善或加劇有色金屬傳統板塊需求的超調幅度。從主要基本金屬消費量增速看,2024年多品種需求不及年初預期,其中缺乏新能源板塊新增需求的品種增速較年初預期下滑更為明顯。

展望2025年,新能源增速較24年預計小幅放緩,考慮到占比已進一步提升,新能源有望對需求產生2024年同等程度的提振;此外AI+電網等泛電氣化需求,印度等新興經濟體亦能貢獻一定增量。同時,在政策發力背景下,中國建築業板塊的拖累有望收窄,但同比跌幅預計仍較大。總體來看,有色需求增速中樞有望抬升,但或尚難明顯突破。

新能源預計仍為核心亮點,盡管部分國家或地區能源轉型發展進程或將受到政策導向改變,傳統能源價格下降等因素的影響而放緩,但總體上看,全球新能源行業仍有望在以中國為代表的國家的驅動下實現持續增長,繼續為有色金屬需求提供核心增量,其中新能源車及風電裝機有望實現較高增速,光伏裝機增速則預計將進一步放緩,但仍有望維持正增長。

泛電氣化需求受益於AI+電網的發展,將進入長期上升周期。展望2025年,主要受高基數影響,市場預計雲服務企業資本開支將放緩,但仍將實現超20%以上的增速,領先指標核心芯片企業收入增速亦指向AI相關資本支出仍有望維持較高的增速。同時,由於AI相關投資從完成資本支出到拉動有色金屬實物量需求需要一定的周期,2025年數據中心及相關電網的建設有望逐步兌現對銅等有色金屬需求的拉動。

新興經濟體表消增速實現明顯突破仍需等待。2025年印度財政赤字仍處於曆史偏高位,降赤字訴求預計將繼續抑製印度財政擴張的力度,印度整體經濟增速或仍難實現明顯的突破。聚焦到金屬需求層麵,跟蹤數據顯示當前印度有色金屬庫存水平或偏低,在經濟整體增速尚難明顯突破的背景下,企業補庫意願預計難以明顯提升從而拉動金屬表消實現2022-2023年超20%的增速。

中國建築業方麵,竣工拖累預計仍較嚴重,基建需求或小幅好轉。政策利好有望驅動中國地產竣工端邊際好轉,但在待竣工麵積仍處於加速下行周期的背景下,階段性改善幅度預計較為有限;而在化債釋放地方財政空間疊加中央政府加杠杆的背景下,基建項目資金來源有望改善,但考慮到資金投向結構的轉變,對有色金屬實物量需求的拉動幅度或較為有限,仍待觀察。

具體品種上,以銅為例,展望2025年,新能源有望對需求產生2024年同等程度的提振,拉動全球銅需求增長2%,AI+電網等泛電氣化需求,穩定發展的新興經濟體亦貢獻一定增量,合計拉動幅度超1%;同時中國投資板塊在政策發力背景下拖累有望改善,銅需求增速中樞有望抬升至2%-3%區間,但考慮到中國地產待竣工麵積仍處於加速下行周期,對全球銅需求的拖累仍超1%,增速或尚難明顯突破3%。

(林泓,李麗)

貴金屬:驅動未完,牛市難盡

2024年,貴金屬價格價格強勢上行,並屢次創下曆史新高。整體來看,今年貴金屬的走勢可分為五個階段:1月-3月初,由於前期美債實際利率下行已經較為充分,且美國發生衰退概率偏低,貴金屬價格震蕩整理;2月末至5月,在流動性邊際寬鬆和降息預期搶跑,以及經濟反彈帶來的通脹預期的上行三者共振下,貴金屬價格出現大幅上漲;5月末-7月,美聯儲降息預期不斷搖擺,而此時地緣政治支撐因素也有所減弱,金銀價格在高位震蕩;8月至11月初,隨著降息預期持續發酵以及降息的正式落地,金銀價格開啟了新一輪的上漲。10月通脹預期上行疊加避險情緒,金銀價格再度大幅上漲;11月特朗普的勝選至今,市場對特朗普政策可能帶來地緣政治緩和以及美國經濟增長保有較為樂觀的期待,避險情緒回落,同時,美國經濟保持強勁,且特朗普的政策主張帶有較強的通脹預期,使得市場預期聯儲未來政策可能轉鷹,形成利空。兩者共同作用下貴金屬價格出現回落並進入震蕩整理階段。

展望2025年,經濟增長則有望實現軟著陸並向複蘇轉換;通脹則麵臨一定的反彈壓力。流動性方麵,預計海外經濟體將繼續貨幣寬鬆,但整體節奏可能偏鷹。經濟企穩回升以及聯儲貨幣政策偏鷹將會使得宏觀對於金銀價格的利好驅動邊際放緩。

黃金方麵,範式轉變構成長期利好。長期以來美債實際利率一直是黃金定價的錨點。作為黃金的持有成本,實際利率與黃格呈負相關。但今年以來黃金的定價因素開始出現範式轉移,實際利率上行對黃金價格的影響逐漸鈍化。而地緣風險、主權貨幣超發帶來的風險對衝需求,以及逆全球化趨勢下的美元貨幣體係轉型逐漸成為黃金價格新的驅動因素,並主導央行與私人的黃金實物投資偏好持續攀升,這無疑將對黃金價格構成長期利好。

方麵,供需缺口收窄,商品屬性發力仍待東風。平衡缺口維持6000噸以上,但商品屬性發力仍有待庫存進一步去化。具體來看,供給預計同比增長2%;消費端預計增長1.1%,其中光伏用銀已經達峰,同比預計-1.2%;除光伏以外的工業用銀整體有望在中外補庫共振下同比+1.8%。

貴金屬價格新高有望。隨著降息的進一步落地,以及央行購金等實物投資需求的驅動下,黃金價格仍有較好上漲前景,25年價格有望站穩3000美元,高點或可見到3100美元。Comex黃金運行區間【2400,3000】美元/盎司,滬金運行區間【560,710】元/克。白銀的價格彈性更大,一是在降息後期白銀存在補漲預期,二是供需矛盾下白銀仍存在去庫的預期,商品屬性將給銀價提供進一步的支撐。Comex白銀運行區間【27,40】美元/盎司,滬銀運行區間【7000,10000】元/千克。

(吳梓傑)